Икономическата ситуация в САЩ не прилича на рецесия. Ето как може да се стигне до нея

Рецесията не е еднократно събитие, а процес, какъвто засега не се наблюдава, а и има време Фед да реагира

Безработицата расте, акциите поевтиняха, а доходността по дългосрочните облигации е доста под краткосрочните лихвени проценти. Всичко това са сигнали за рецесия.

Но един по-внимателен поглед показва, че макар рискът от рецесия да се е увеличил, САЩ все още не са в такава. Разграничението е от решаващо значение, защото означава, че не е твърде късно да се предотврати икономическият спад. Всичко зависи от Федералния резерв и от непредвидимите настроения на инвеститори, потребители и работодатели, пише за Wall Street Journal колумнистът Грег Ип.

Две събития водят до говоренето за рецесия. Първото са разпродажбите на фондовия пазар, които не бяха предизвикани от новини за икономиката на САЩ, а от решението на Японската централна банка (ЯЦБ) от миналата седмица да затегне монетарната политика, предава investor.bg.

Второто събитие дойде дни по-късно, когато беше съобщено, че нивото на безработица в САЩ е скочило до 4,3% през юли от 4,1% през юни и 3,4% миналата година, задействайки едно популярно правило, според което САЩ са в рецесия.

Рецесията обаче не се включва или изключва току-така; тя е процес: самоподсилващ се цикъл на отслабване на разходите, заетостта и доходите, обикновено предизвикан от затегнати финансови условия като високи лихви или кредитна криза, или шок като по-високи цени на петрола или, през 2020 г., пандемия.

Увеличението на безработицата до момента, според практическото правило, популяризирано от икономистката Клодия Сам (средната безработица за тримесечен период да превиши с половин пункт дъното от последните 12 месеца – бел. прев.), в миналото се е случвало само по време на рецесии. То обаче не е определението за рецесия. Дори не е водещ индикатор за рецесия, като обърнатата крива на доходността. По-скоро корелира с условията, при които академичното Национално бюро за икономически изследвания (NBER) констатира, че САЩ са в рецесия. По подобен начин отворените чадъри корелират с обявяването на дъжд от метеорологичната служба.

За да решите дали вали, е по-добре да излезете навън, отколкото да броите чадърите. По същия начин, за да определите дали рецесията е започнала, по-добре е да погледнете индикаторите, използвани от NBER, отколкото правилото на Сам. Три такива – заетостта, индустриалното производство и реалните доходи (минус държавните трансфери) – се свиваха през четирите месеца до и включително в месеца, в който се задействаше правилото на Сам през 1990, 2001 и 2008 г. И в трите случая рецесията беше започнала няколко месеца по-рано.

През четирите месеца до юли заетостта растеше, а през трите месеца до юни – реалните доходи и индустриалното производство. Ако рецесията вече беше започнала, щеше да е много необичайна такава. (Сам каза миналата седмица, че не смята, че се задава рецесия).

Две уговорки: Данните често се преразглеждат в посока надолу около рецесии и това може да се случи в сегашния епизод. Второ, и по-важно, траекторията има значение. Към днешна дата пазарът на труда се е охладил достатъчно, за да се върне икономиката към здравословен баланс. Но ако силите зад това охлаждане все още работят, бавният растеж може да се превърне в свиване.

Една от тези сили е забавеният ефект от повишаването на лихвените проценти от Фед. Ще бъде ли това достатъчно, за да тласне САЩ в рецесия? Тук се намесва фондовият пазар. Спадът от 8,4% на индекса S&P 500 от неговия връх до понеделника беше лек и частично заличен от отскока във вторник. Рецесиите почти винаги са предшествани от спад на акциите, въпреки че не всеки спад на акциите е последван от рецесия.

Причините за по-слабия пазар са от значение. Понякога участниците на пазара с прекомерен ливъридж разпродават акции по причини, които нямат нищо общо с икономиката. Повишаването на лихвения процент на ЯЦБ предизвика рязко покачване на йената, предизвиквайки вълна от разпродажби от страна на инвеститори, които бяха заложили много на това тя да остане евтина.

Дали подобно намаляване на задлъжнялостта ще доведе до рецесия зависи от това дали финансовата система също ще започне да се пропуква, както се случи през 2008 г. Засега има малко признаци за това. Доходността по американските ДЦК се измени слабо в понеделник. Тя би паднала рязко (респ. цената им би се повишила – бел. прев.), ако паникьосаните инвеститори се стичаха към тези безопасни активи.

Би било тревожно, ако цените на акциите предполагат по-слаби печалби и продажби в бъдеще. Ако оставим настрана някои видни примери, като McDonald’s, Intel и Delta Air Lines, компаниите не казват това.

И накрая, спадащите цени на акциите могат пряко да подкопаят разходите чрез намаляване на богатството на домакинствата. Те имат и психологически ефект: предприятията, които вече са спрели наемането на персонал, може да бъдат подтикнати да започнат да съкращават работници. Това може да се отрази обратно на цените на акциите и други финансови условия в един самозатвърждаващ се цикъл.

Федералният резерв може да прекъсне такъв цикъл чрез намаляване на лихвените проценти, което може да съживи търсенето на жилища, коли и други чувствителни към лихвите покупки, да подсили бизнес инвестициите и да направи акциите по-привлекателни. Миналата сряда той сигнализира за готовност да направи това през есента и в резултат на това доходността на облигациите спадна, което трябва да помогне на икономиката в кратки срокове.

Но доходността на облигациите остава под по-краткосрочните лихвени проценти, диктувани от Фед. Такава „инверсия“ на кривата на доходност редовно е предшествала рецесии.

Всъщност пазарът очаква, че в отговор на риска от рецесия Фед ще намали лихвите бързо и значително. И все пак той даде знак, че ще го направи само ако инфлацията бъде окончателно овладяна през следващите няколко месеца. Ами ако вместо това тя се окаже устойчива? Това вероятно няма да продължи, предвид забавянето на ръста на заплатите, по-високата безработица и спадащите цени на петрола. Но ако Фед не се довери на такава прогноза, той може да запази курса и да приеме последиците от рецесията, завършва Ип.

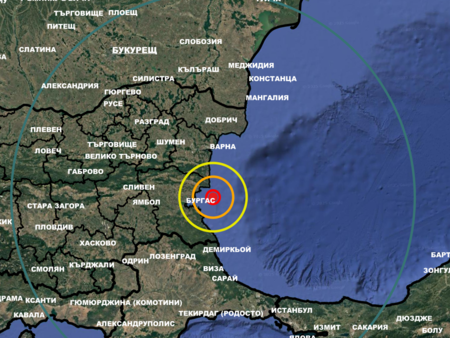

Страшно предупреждение за Турция: Срокът изтече, очаква се бедствие

Страшно предупреждение за Турция: Срокът изтече, очаква се бедствие

Какво ще е времето днес?

Какво ще е времето днес?